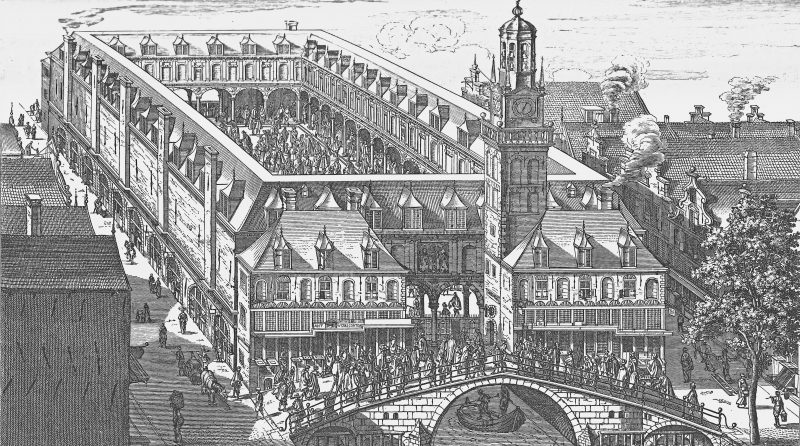

جایگاه بورس های کالا در جهان

بررسی روند پیدایش و تکامل بورسهای کالا در جهان حاکی از آن است که ظهور و بسط فعالیت های این گونه بازارها در عرصه اقتصاد کشورها از قرن 19 به بعد در پی پاسخ گویی به برخی از نیازمندی های اقتصادی و در بسیاری موارد رفع برخی تنگناها و موانع در بازارکالاها بوده است.

به عبارت دیگر، وجود برخی مشکلات در بازار کالا (چه در بخش عرضه،تقاضا و چه در بخش توزیع ) و به تبع آن نوسانات قیمت کالاها و همچنین برخی از نارسایی ها و ناکارآمدی های بازارهای سنتی از یک طرف و مزایا و منافع ایجاد و راه اندازی بورسهای کالا و توانمندی آنها در رفع مشکلات فوق الذکر از طرف دیگر، مهمترین انگیزه و عواملی هستند که موجب پدیدار شدن بورسهای کالا در صحنه اقتصاد کشورهای مختلف گشته اند.

نارسایی های بازار سنتی در شکل های نوسانات کاذب و عدم شفافیت در کشف قیمت و فقدان تضمین های لازم برای معامله گران از مهمترین دلایل راه اندازی بورس های کالایی در کشورهای جهان بوده است.

در چنین شرایطی راه اندازی بورس های کالایی و به تبع آن ،استفاده از ابزارهای مشتقه به ایجاد یک نظام سازمان یافته داد و ستد و توزیع کالاها در کشورهای مختلف منجر شده و راه ورود به بازارهای جهانی را برای کشورها تسهیل نموده است. از این رو هم اکنون صدها بورس کالایی مدرن در سراسر جهان دایر می باشدکه از قدیمی ترین آنها می توان به موارد ذیل اشاره کرد:

- بورس تجاری شیکاگو(CME) با 170 سال سابقه

- بورس فلزات لندن(LME) با 130 سال سابفه

- بورس کالای نیویورک(NYMEX)

- بورس کالای توکیو(TOCOM)

- بورس کالای شانگهای(SHFE)

- بورس کالای هند(MCX)

ضرورت تشکیل بورس کالا در ایران

بازار کالاهای پایه در بخش های مختلف صنعتی،پتروشیمی و کشاورزی در ایران همواره با محدودیت ها و دشواری های ساختاری زیادی روبرو بوده و بخش عمده ای از این مشکلات مربوط به عدم استفاده از ابزارهای نوین اقتصادی و ساختار نامناسب و ناکارآمدی بازار می باشد که با وجود تلاش های بسیار انجام شده توسط دولت های محترم طی 2 دهه اخیر در جهت اصلاح این ساختار،اما شاهد عدم بازدهی مناسب و حصول نتایج مورد انتظار در این بخش بوده ایم به گونه ای که علی رغم صرف هزینه های بسیار توسط دولت برای تنظیم بازار و تعیین قیمت نهاده ها و محصولات،اما در بخش تولید و توزیع و در پی آن مصرف کنندگان همواره با مشکلات فراوانی روبرو بود ه اند که مهمترین این مشکلات را می توان به شرح ذیل خلاصه نمود:

- نوسانات کاذب قیمت محصولات ناشی از ارتباط نامشخص و نامناسب میان عرضه و تقاضا

- عدم امکان مدیریت ریسک و محافظت از نوسانات آتی قیمت

- فقدان یک نظام قیمت گذاری شفاف بر پایه تعادل میان عرضه و تقاضا و نیاز بازار

- نبود یک سیستم اجرایی و ناظر بر حسن انجام تعهدات طرفین معامله

- فقدان یک سیستم جمع آوری ،پردازش و تحلیل اطلاعات و آمار تولید ،واردات ،صادرات و مصرف در جهت اطلاع رسانی به بازار و تصمیم گیری مطلوب

- عدم هماهنگی میان بخش های تولیدی و بازرگانی در زمینه واردات،صادرات و بازارمصرف

تدابیر قانونی برای ایجاد بورس کالای ایران

نیاز به ایجاد بازاری متشکل و سازمان یافته برای تقابل آزاد عرضه و تقاضا و دستیابی به اثرات مثبت این مهم در اقتصاد تولید و مصرف ،دولت و مجلس شورای اسلامی را بر آن داشت تا بستر قانونی لازم جهت تأسیس و راه اندازی بورسهای کالایی را در ایران فراهم سازند. در این راستا با تصویب بند(ج) ماده (95) قانون برنامه سوم و بند (الف) قانون برنامه چهارم، شورای عالی بورس موظف به تشکیل و گسترش بورسهای کالایی در ایران گردید.

در پی این امر، سازمان کارگزاران بورس فلزات تهران در شهریور ماه سال 83 شروع به فعالیت نمود. با تصویب قانون بازار اوراق بهادار جمهوری اسلامی ایران مصوب24/09/1384 و بر طبق ماده 57 این قانون و تبصره آن که مقرر داشته “اموال و دارایی های سازمان کارگزاران بورس های موجود اعم از منقول وغیر منقول،وجوه نقد،سپرده های بانکی و اوراق بهادار ،حقوق و تعهدات و سایر دارایی ها پس از کسر بدهی ها و همچنین وجوه ذخیره گسترش “بورس” مربوط و “سازمان” به ترتیب به عنوان سرمایه و منابع مالی در اختیار تسهیم می شود . تصمیمات این کمیته پس از تصویب وزیر امور اقتصاد و دارایی لازم الاجرا می باشد.

تبصره-سوابق کارکنان “سازمان کارگزاران”هر “بورس”به موجب مقررات قانون کار بازخرید می گردد”،سازمان کارگزاران بورس فلزات تهران و سازمان کارگزاران بورس کالای کشاورزی منحل گردید و طی مراحل قانونی جهت تصفیه این سازمان ها آغاز شد. شرکت بورس کالای ایران به موجب ماده 58 قانون بازار اوراق بهادار جمهوری اسلامی ایران که مقرر داشته”دولت اقدامات لازم را برای فعال کردن بورس های کالایی و تطبیق آن با این قانون و ارائه راهکارهای قانونی مورد نیاز را به عمل خواهد آورد” به عنوان یک شرکت جدید و کاملاً مستقل از سازمان های کارگزاران بورس فلزات و بورس کالای کشاورزی، پس از پذیره نویسی در 4 گروه سهامداری و برگزاری مجمع عمومی از ابتدای مهرماه سال 1386 فعالیت خود را آغاز کرد. بدین ترتیب، هم اکنون بورس کالای ایران با تجربه ای بیش از 10سال ، به داد و ستد انواع محصولات صنعتی و معدنی،فرآورده های نفت و پتروشیمی و کشاورزی در قالب معاملات نقد،نسیه،سلف،سلف استاندارد و معاملات ابزارهای مشتقه از جمله قراردادهای آتی مشغول است.

ارکان شرکت بورس کالای ایران

ارکان شرکت بورس کالای ایران (سهامی عام) عبارتند از :

- مجامع عمومی

- هیأت مدیره

- مدیرعامل

- بازرس/حسابرس

شرکت توسط هیأت مدیره ای غیر موظف مرکب از هفت شخص که توسط مجمع عمومی عادی با توجه به اساسنامه ، قانون تجارت و مقررات برای مدت دو سال انتخاب می شوند، اداره می شود.

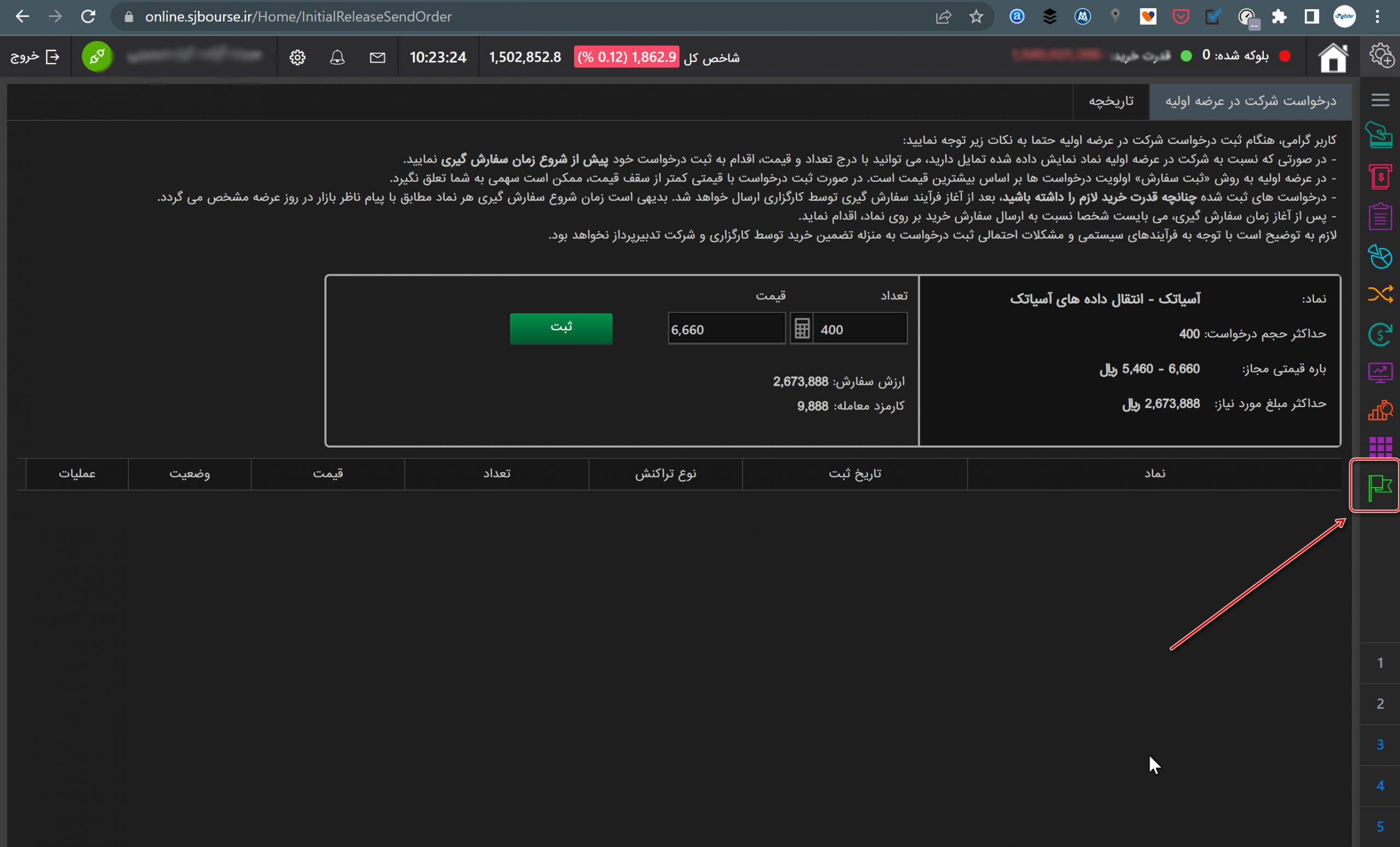

انواع قراردادهای قابل معامله در بورس کالا

تمامی داد و ستدها در بورس کالا در قالب قراردادهای استاندارد شده انجام می گیرد و به طور کلی 5 نوع قرارداد برای داد و ستد هر کالا وجود دارد:

- قرارداد نقدی

قراردادی است که بر اساس آن، پرداخت بهای کالای مورد معامله و تحویل آن در هنگام معامله و بر اساس دستورالعمل تسویه و پایاپای انجام می شود.

- قرارداد سلف

قراردادی است که بر اساس آن ، کالا با قیمت معین در زمان مشخص در آینده تحویل گردیده و بهای آن در هنگام معامله و بر اساس دستورالعمل تسویه و پایاپای پرداخت می گردد.

- قرارداد نسیه

قراردادی است که بر اساس آن، کالا در هنگام معامله تحویل و بهای آن در تاریخ سررسید و بر اساس دستورالعمل تسویه و پایاپای پرداخت می گردد.

- قرارداد آتی

قراردادی است که فروشنده بر اساس آن متعهد می شود در سررسید معین، مقدار معینی از کالای مشخص را به قیمتی که الان تعیین می کنند بفروشد و در مقابل طرف دیگر قرارداد متعهد می شود آن کالا را با آن مشخصات خریداری کند و برای جلوگیری از امتناع طرفین از انجام قرارداد ، طرفین به صورت شرط ضمن عقد متعهد می شوند مبلغی را به عنوان وجه تضمین نزد اتاق پایاپای بگذارند و متعهد می شوند متناسب با تغییرات قیمت آتی، وجه تضمین را تعدیل کنند و اتاق پایاپای از طرف آنان وکالت دارد متناسب با تغییرات، بخشی از وجه تضمین هر یک از طرفین را به عنوان اباحه تصرف در اختیار دیگری قراردهد و او حق استفاده از آن را خواهد داشت تا در سررسید با هم تسویه کنند.

5 . قرارداد سلف استاندارد

قراردادی است که بر اساس آن عرضه کننده مقدار معینی از دارایی پایه را مطابق مشخصات قرارداد سلف استاندارد در ازای بهای نقد به فروش می رساند تا در دورۀ تحویل به خریدار تسلیم نماید. خریدار می تواند معادل دارایی پایه خریداری شده را طی قرارداد سلف موازی استاندارد موضوع مواد 2و 3 دستورالعمل اجرایی معاملات سلف استاندارد،به فروش رساند. قرارداد مذکور نیز در این دستورالعمل به اختصار قرارداد سلف استاندارد نامیده می شود.

6 . قرارداد اختیار معامله

قرارداد اختیار معامله قراردادی است که در آن یک طرف، اختیار(حق) خرید و یا فروش کالایی را از طرف دیگر خریداری می کند. قرارداد اختیار معامله به دو نوع کلی اختیار خرید و اختیار فروش تقسیم میشود. در هر کدام از این دو نوع قرارداد، دو طرف خریدار و فروشنده با یکدیگر وارد معامله میشوند.

- صندوق های کالایی

صندوق كالايي قابل معامله(ETC) یکی از ابزارهای مالی نوین هستند که به سرمایه گذاران این امکان را میدهند که به جای خرید و نگهداری کالای مورد نظر و تحمل هزینه های حمل و نقل، انبارداری و خسارت-های احتمالی آن، اوراق این صندوقها را خریداری نمایند. با خرید این اوراق، سرمایهگذار در عین داشتن مالکیت کالای موردنظر، مسئولیت نگهداری ازآن کالا را بر عهده ندارد. به عبارت دیگر، این صندوقها بخش قابل ملاحظه¬ای از وجوه گردآوری شده خود را به سرمایه گذاری در کالایی خاص اختصاص می دهند و علاقه مندان به سرمایه گذاری در آن کالای خاص اقدام به خرید واحدهای این صندوق ها می کنند.

- گواهی سپرده کالایی

بر اساس مصوبه شورای عالی بورس و اوراق بهادار گواهی سپرده کالایی اوراق بهاداری است که مؤید مالکیت دارنده آن بر مقدار معینی کالا است و پشتوانه آن قبض انبار استانداردی است که توسط انبارهای مورد تایید بورس صادر میگردد.

معافیت های مالیاتی و مزایای خرید و فروش و پذیرش کالاها در بورس کالای ایران

مزایای ساختاری

- معاملات در بورس کالا،متشکل و سازمان یافته، قانونمند ،قابل نظارت ، شفاف، عادلانه، رقابتی وکم هزینه است.

- در بورس کالا، امکان پوشش ، توزیع و انتقال ریسک وجود دارد.

- در بورس کالا، کیفیت و کمیت کالا و مبلغ معامله و مدت تضمین شده است.

- کشف قیمت در بورس کالا از طریق حراج حضوری و بصورت شفاف صورت گرفته و با حذف رانت باعث فسادزایی از بازار معاملات می گردد.

- پذیرش کالا جهت فروش در بورس کالا منوط به داشتن استانداردهای اجباری برای آن کالا می باشد و از این راه کیفیت کالا در بورس تضمین می گردد.

- در بورس کالا، مبداء کالا مشخص و تضمین شده است.

- در مقایسه با تشریفات مناقضات و مزایدات سرعت انجام معاملات در بورس کالا بسیار بالاتر بوده و جریان معاملات از امنیت کامل برخوردار است.

- درصورت بروز اختلاف میان طرفین معامله ،بورس کالا دارای مراجع اختصاصی بررسی و رسیدگی به دعاوی بوده و سرعت رسیدگی به دعاوی مطرح شده در مقایسه با دادگاه های عادی بالاتر است.

- با استفاده از ابزارهای مالی مانند قراردادهای سلف و سلف استاندارد و ساز و کار اوراق بهادار مبتنی بر کالا، امکان تأمین مالی بنگاه ها از این طریق وجود دارد.

- حذف بخشی از هزینه های مرتبط با فروش و بازاریابی با توجه به وجود بازار مستقیم و بدون واسطه در بورس کالا

- وجود شفافیت در معاملات بورس کالا و حذف هر گونه عاملی که در حوزه فروش ، منجر به ایجاد رانت خواهد شد.

مزایای مالیاتی

1- طبق ماده (6( قانون توسعه ابزارها و نهادهای مالی جدید، معادل ده درصد(10%)از مالیات بر درآمد حاصل از فروش کالاهایی که در بورسهای کالایی پذیرفته شده و به فروش می رسد و در درصد(10%) از مالیات بر درآمد شرکت هایی که سهام آنها برای معامله در بورس های داخلی یا خارجی پذیرفته می شود و پنج درصد(5%) از مالیات بر درآمد شرکت هایی که سهام آنها برای معامله در بازار خارج از بورس داخلی یا خارجی پذیرفته می شود، از سال پذیرش تا سالی که از فهرست شرکت های پذیرفته شده در این بورس ها و یا بازارها حذف نشده اند با تأیید سازمان بورس و اوراق بهادار بخشوده می شود. شرکت هایی که سهام آنها برای معامله در بورس های داخلی یا خارجی یا بازارهای خارج از بورس داخلی یا خارجی پذیرفته می شود در صورتی که در پایان دوره مالی به تأیید سازمان بورس و اوراق بهادار حداقل بیست درصد(20%) سهام شناور آزاد داشته باشند معادل دو برابر معافیت های فوق از بخشودگی مالیاتی برخوردار می شوند.

2-بر اساس تبصره 1ماده (7) قانون توسعه ابزارها و نهادهای مالی جدید،تمامی درآمدهای صندوق سرمایه گذاری در چهارچوب این قانون و تمامی درآمدهای حاصل از سرمایه گذاری در اوراق بهادار ماده یک قانون بازار اوراق بهادار جمهوری اسلامی ایران مصوب 1384 و درآمدهای حاصل از نقل و انتقال این اوراق یا درآمدهای حاصل از صدور و ابطال آنها از پرداخت مالیات بر درآمد و مالیات بر ارزش افزوده مصوب2/3/1387 معاف می باشد و از بابت نقل و انتقال آنها و صدور و ابطال اوراق بهادار یاد شده مالیاتی مطالبه نخواهد شد.(بنابر اعلام معاونت حقوقی سازمان بورس و اوراق بهادار از آنجا که شورایعالی بورس و اوراق بهادار ،قراردادهای آتی و اوراق سلف استاندارد را به عنوان ابزار مالی جدید مورد تصویب قرار داده و ابزارهای مالی نیز اوراق بهادار موضوع بند 24 ماده یک قانون بازار اوراق بهادار هستند،به تصریح تبصره یک ماده (7) قانون توسعه ابزارها و نهادهای مالی جدید ،معاملات قراردادهای آتی و اوراق سلف استاندارد نیز از پرداخت مالیات معاف می باشد).

3- بر اساس تبصره 2 ماده (7) قانون توسعه ابزارها و نهادهای مالی جدید،سود و کارمزد پرداختی یا تخصیص اوراق بهادار موضوع تبصره 1 این ماده به استثنا سود سهام و سهم الشرکه شرکتها و سود گواهی های سرمایه گذاری صندوقها،مشروط به ثبت اوراق بهادار یاد شده نزد سازمان و اوراق بهادار جز هزینه های قابل قبول برای تشخیص درآمد مشمول مالیات ناشر این اوراق بهادار محسوب می شود.

4- بر اساس ماده(17) قانون توسعه ابزارها و نهادهای مالی جدید، خرید و فروش کالاهای پذیرفته شده در بورس های کالایی که با رعایت مقررات حاکم بر آن بورس ها مورد داد و ستد قرار می گیرند توسط وزارتخانه ها و دستگاه های دولتی و عمومی و دستگاه های اجرایی نیاز به برگزاری مناقصه یا مزایده و تشریفات مربوط به آنها ندارد.

5- بر اساس ماده(18) قانون توسعه ابزارها و نهادهای مالی جدید،دولت مکلف است کالای پذیرفته شده در بورس را از نظام قیمت گذاری خارج نماید.